검색결과 리스트

미래에셋에 해당되는 글 2건

- 2009.11.29 Minor rebalancing 3

- 2009.10.29 미래에셋 파생결합증권(ELS) 현대차/SK에너지 Step down

글

Minor rebalancing

Investment

2009. 11. 29. 11:16

1. 효성 / 미래에셋증권

지난 주에 효성을 모두 정리하고 미래에셋증권에 더 들어갑니다. 하이닉스 트라우마에서 벗어나면서 효성도 중기적으로 한동안 괜찮은 주식일 테지만, 지금 가격수준에서는 미래에셋이 더 괜찮아 보입니다. 효성은 적절한 때 잘 나온듯 싶지만, 두바이 사태로 미래에셋은 결과적으로 좀 일찍 들어가게 되었군요.

2. 두바이 / 두바이월드

근 며칠 두바이가 난리입니다.. ㅋㅋ 약간의 리스크는 있어보이지만 그다지 큰 리스크는 아닐 듯 합니다. 유럽 은행들이 조금 위험스러워 보이기는 하는데, 뭐 감당할 정도가 될 듯 합니다.

3. 동부제철

한편, 동부제철 주식을 고려중입니다. 매출이나 EBITDA로 보았을 때, 동부그룹 Discount 때문에 많이 저평가된 주식인듯 합니다. 1-2년 정도 고려한 목표주가는 14,000원 정도로 보고 다음 주에 미래에셋과 두 개 종목 보면서 매수하려고 합니다. 분기 기준으로 지난 2분기부터 Turn-around 했는데, 향후 영업/이익 전망도 나쁘지 않아 보입니다. 전기로를 완공하면서 후방사업을 강화했는데, 투자금이 늘어나 다소 리스크가 있을 수는 있겠습니다만 상승하는 경기로 본다면 역시나 크게 영향을 줄 만한 상황은 아닐 듯 합니다.

동부제철 워런트 주식을 추천하시는 분들도 계시던데, 글쎄요.. 제가 보는 가격범위에서는 워런트 보다는 기초자산(주식)에 배팅하는 것이 나을 듯 합니다. 주가를16,000원 10,651원 이상 예상하면 현재가 기준(주가 8,140, 워런트 4,255원)일때 워런트 수익률이 주가 수익률을 상회하게 되는 군요. 제가 보는 기간/수익률/리스크 범위에서는 다소 보수적으로 고려하렵니다..

4. 동유럽

그나저나 동유럽 관련 주식이 한동안 지지부진 합니다. 장기적으로 분명히 나쁘진 않을 테지만 경기 회복기의 기대감이 벌써 져버리는 것이라면 본격 상승기에 올라갈 만한 아이들로 바꿔볼 수 도 있습니다. 두바이 사태로 한동안 쉽지않은 길을 갈 수도 있겠습니다만, 조금더 지켜보면서 Rebalancing 고려해 보렵니다...

지난 주에 효성을 모두 정리하고 미래에셋증권에 더 들어갑니다. 하이닉스 트라우마에서 벗어나면서 효성도 중기적으로 한동안 괜찮은 주식일 테지만, 지금 가격수준에서는 미래에셋이 더 괜찮아 보입니다. 효성은 적절한 때 잘 나온듯 싶지만, 두바이 사태로 미래에셋은 결과적으로 좀 일찍 들어가게 되었군요.

2. 두바이 / 두바이월드

근 며칠 두바이가 난리입니다.. ㅋㅋ 약간의 리스크는 있어보이지만 그다지 큰 리스크는 아닐 듯 합니다. 유럽 은행들이 조금 위험스러워 보이기는 하는데, 뭐 감당할 정도가 될 듯 합니다.

두바이월드의 부채는 590억 달러, 두바이 정부 전체의 부채는 800억 달러로 지난해 금융위기 때 미국 금융권의 손실(2조7000억 달러)과 비교하면 경량급이다. 마켓워치에 따르면 월가보다는 두바이에 적극적으로 진출한 유럽 은행들의 피해 규모가 클 것으로 분석됐다. 유럽 은행들이 두바이에 물려 있는 채권은 최대 400억 달러 정도다. Joins news

3. 동부제철

한편, 동부제철 주식을 고려중입니다. 매출이나 EBITDA로 보았을 때, 동부그룹 Discount 때문에 많이 저평가된 주식인듯 합니다. 1-2년 정도 고려한 목표주가는 14,000원 정도로 보고 다음 주에 미래에셋과 두 개 종목 보면서 매수하려고 합니다. 분기 기준으로 지난 2분기부터 Turn-around 했는데, 향후 영업/이익 전망도 나쁘지 않아 보입니다. 전기로를 완공하면서 후방사업을 강화했는데, 투자금이 늘어나 다소 리스크가 있을 수는 있겠습니다만 상승하는 경기로 본다면 역시나 크게 영향을 줄 만한 상황은 아닐 듯 합니다.

동부제철 워런트 주식을 추천하시는 분들도 계시던데, 글쎄요.. 제가 보는 가격범위에서는 워런트 보다는 기초자산(주식)에 배팅하는 것이 나을 듯 합니다. 주가를

※ 아래 "신주인수권매매"님의 comment 에 대한 감사로 내용 추가 합니다~

(붉은색 선이 Leverage가 큰 워런트 수익률 선입니다)

(붉은색 선이 Leverage가 큰 워런트 수익률 선입니다)

현재의 전환가(7,760원) 및 행사비율(125%) 기준으로 모델링된 수익률입니다. 향후 주가가 9,602원 이상이 된다면 워런트 주가는 손실을 면하고, 10,651원 이상이면 워런트의 수익률이 주가 수익률을 초월하게 됩니다. 목표가인 14,000원 정도면 수익률이 50%이상 격차가 나는군요. 이후도 추가적인 전환가/행사비율 조정이 가능해서 워런트의 upside opportunity는 상당히 있어보입니다. 하지만 하방 리스크도 있어서 리스크에 따라 투자를 고려하면 좋을 듯 합니다.

현재의 전환가(7,760원) 및 행사비율(125%) 기준으로 모델링된 수익률입니다. 향후 주가가 9,602원 이상이 된다면 워런트 주가는 손실을 면하고, 10,651원 이상이면 워런트의 수익률이 주가 수익률을 초월하게 됩니다. 목표가인 14,000원 정도면 수익률이 50%이상 격차가 나는군요. 이후도 추가적인 전환가/행사비율 조정이 가능해서 워런트의 upside opportunity는 상당히 있어보입니다. 하지만 하방 리스크도 있어서 리스크에 따라 투자를 고려하면 좋을 듯 합니다.

4. 동유럽

그나저나 동유럽 관련 주식이 한동안 지지부진 합니다. 장기적으로 분명히 나쁘진 않을 테지만 경기 회복기의 기대감이 벌써 져버리는 것이라면 본격 상승기에 올라갈 만한 아이들로 바꿔볼 수 도 있습니다. 두바이 사태로 한동안 쉽지않은 길을 갈 수도 있겠습니다만, 조금더 지켜보면서 Rebalancing 고려해 보렵니다...

설정

트랙백

댓글

글

미래에셋 파생결합증권(ELS) 현대차/SK에너지 Step down

Investment

2009. 10. 29. 22:58

미래에셋에서 ELS(Equity-Linked Securities) 상품을 출시했나 봅니다. 얼마전 미래에셋에서 운영하는 펀드에 투자하면서 간만에 증권사를 방문했더니 정보를 보내주었나 보군요. 며칠전 갑자기 문자로 이러이러한 상품이 있는데 관심있으면 연락 한번 해보라.. 는 내용이 왔습니다.

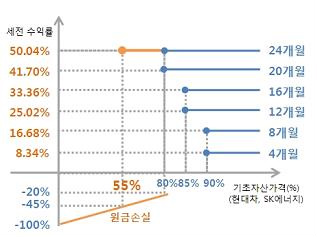

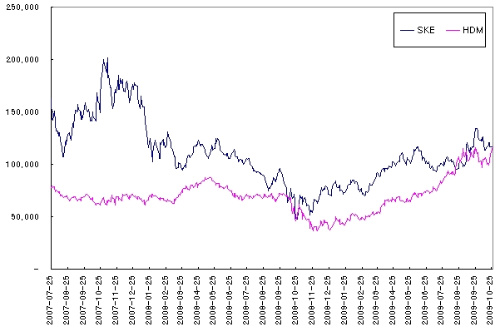

현대모비스/신한지주를 기초자산으로 하는 3년 만기 년 15.4%(이하 세후 기준) 상품과 현대차/SK에너지를 기초 자산으로 하는 2년 만기 년 21.2 % 상품 두 가지 입니다. 첫 번째 상품은 만기도 길고, 제 target 수익률보다 낮은데 비해, 두 번째 상품은 만기도 적절하고 수익률도 괜찮아 보입니다. 두 종목 모두 이전부터 그래도 관심있게 보아오던 종목이어서 가격대가 편하게 와닿기도 합니다.

상품 손익 구조는 조금 내용이 복잡해서 대충 생략하고(-_-;), 어차피 본 ELS 구조가 특정 평가일(매 4개월마다)에 주가가 어떻게 될지 예측해야 하기 때문에 신(God!!)이 아닌 이상, 당일 주가를 알수 없지요(그래서 요즈음 주가 조작에 대해 소송 및 우려가 많은가 보네요). 이에 따라, 손익을 바탕으로 대략적인 가정들을 두고 확률을 근거로 기대 수익률을 구해보았습니다. (엄청난 가정들이 많이 들어가기 때문에 민감도 분석(Sensitivity analysis)도 같이 해 봅니다)

현대차는 70%의 확률, SKE는 76%의 확률로 년 21.2%의 수익이 가능할 것으로 생각됩니다. 각각 손실이 났을때의 손실은 약 29% 정도로 추정해 봅니다. 2년 후 약 80,000원 선이군요. 상당히 보수적으로 가정해 본 것이고, 이때 수익의 기대치는 년간 4% 정도 될 듯 합니다.(두 회사 주가의 correlation은 0.32 정도로 낮은 편이군요) 덜 보수적으로 보면 년간 7% 정도는 될 듯 하네요. 단일 종목만 보았을 때는 최소 년간 10% 정도는 수익이 될 듯 합니다만, 둘 중 어느 한 종목이라도 지정 가격 이하로 떨어지면 하방 리스크가 있지요.

두 종목 모두 2년 정도 보았을 때 적어도 지금 가격이 높아 보이지는 않기 때문에(특히 SKE가 그러네요), 적은 리스크 상품(low risk and (relatively) low return)으로 일부 투자해 보렵니다. 만약 기초 자산의 가격이 손실률 범위까지 하락(55% 선)하는 경우에는 본 상품 구매액 정도 기초 자산을 직접 구매해서 손실을 방어할 생각입니다. 그만큼 떨어질 만한 주식은 아니라고 생각하기 때문이지요.

임의의 많은 가정들과 복잡한 계산들로 인해 계산 근거를 직접 올리지는 않았지만 꽤나 재미있는 확률 계산이 되었던 듯 합니다.

청약이 내일까지 인줄 알고 어슬렁거리다 뒤늦게 오늘까지인 것을 알고는 부리나케 신청했네요 -_-; 4시간 넘게 모델링하고 고민했던게 날아갈 뻔 했군요 ㅋㅋ